20代の貯金額のリアルはいくら?平均値・中央値や賢い貯め方を紹介!

目次

貯金を始めるにあたって、「みんなはどれくらい貯金しているんだろう?」と気になる方も多いのではないでしょうか。

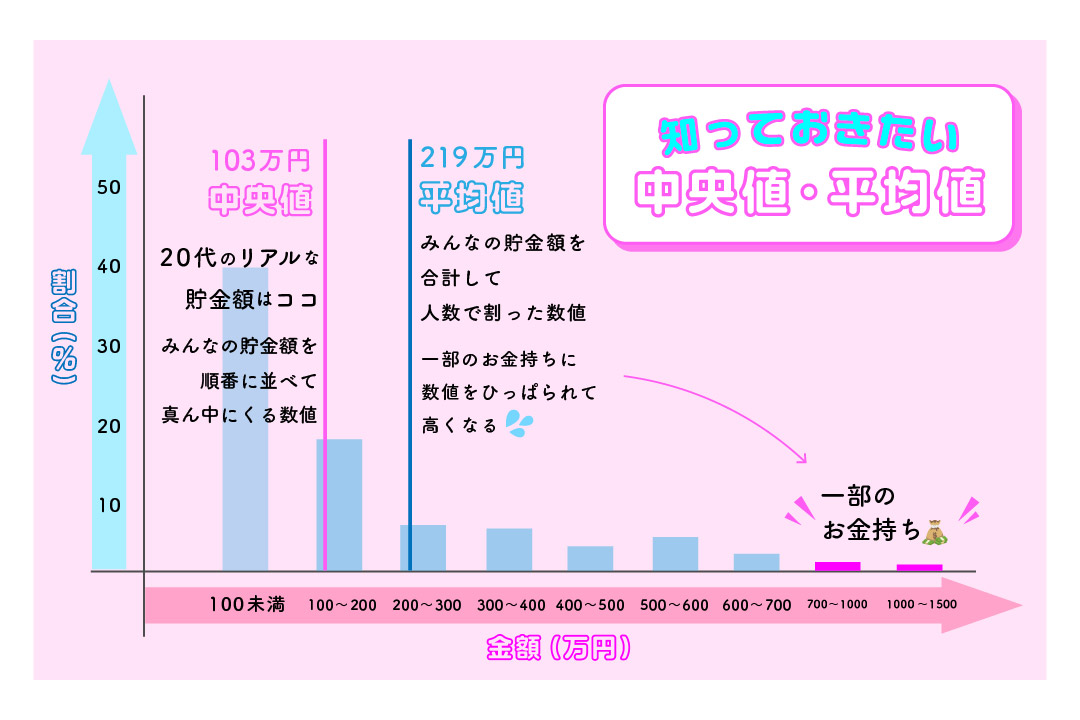

貯金額について調べると「平均額」がよく出てきますが、リアルな貯金額について知りたいのであれば「中央値」を見ることがおすすめです。中央値とは、貯金額が多い人から少ない人まで並べたときに、ちょうど真ん中の人がどのくらい持っているかを表す数字のことです。

本記事では、なぜ中央値を見ると“リアルな貯金額”がわかるのかをわかりやすく解説します。また、20代女性のお財布事情や、備えておきたい最低限のお金、20代におすすめの貯金術も紹介するので、将来に向けて貯金を始めたい方はぜひ参考にしてみてください。

みんなの貯金、どのくらい?知っておきたい平均値と中央値のホントの話

「周りのみんなは、どのくらい貯金しているんだろう?」と、気になったことはありませんか?特に20代は、社会人として働き始めたり、ライフスタイルが変化したりと、お金について考え始める時期でもあります。

まずは、20代の一人暮らしの方が実際にどれくらい貯金しているのかをご紹介します。ある調査によると、20代(単身世帯)の金融資産の保有額は次のとおりです。

20代(単身世帯)の金融資産保有額の平均値・中央値

| 平均値 | 219万円 |

| 中央値 | 103万円 |

参考:金融広報中央委員会|家計の金融行動に関する世論調査[単身世帯調査](令和5年)

平均貯金額が219万円と聞くと、「そんなに貯められない」と焦ってしまうかもしれませんが、安心してください。実は、よりリアルな貯金額に近い中央値は103万円です。なぜこの2つの数値に大きな差があるのか、これから詳しく解説していきます。

20代の金融資産保有額と割合(単身世帯)

| 金融資産保有額 | 割合 |

|---|---|

| 100万円未満 | 40.9% |

| 100~200万円未満 | 19.5% |

| 200~300万円未満 | 9.4% |

| 300~400万円未満 | 8.8% |

| 400~500万円未満 | 4.5% |

| 500~700万円未満 | 7.1% |

| 700~1,000万円未満 | 3.9% |

| 1,000~1,500万円未満 | 2.9% |

| 1,500~2,000万円未満 | 0.0% |

| 2,000~3,000万円未満 | 0.0% |

| 3,000万円以上 | 0.0% |

参考:金融広報中央委員会|家計の金融行動に関する世論調査[単身世帯調査](令和5年)

この結果から、多くの20代の貯金額は100万円未満となっています。平均値の219万円という金額に惑わされず、自分のペースでコツコツと貯金すれば、「気づいたら目標額を達成していた!」なんてことも夢ではありません。

20代前半と後半、お財布事情はどう違う?

同じ20代でも、前半(20~24歳)と後半(25~29歳)では、収入に大きな違いがあり、貯金額にも差が出やすくなっています。国税庁の調査によると、20代前半と後半では、平均年収に100万円以上の差がありました。

20代前半・後半の平均年収(令和5年度)

| 20~24歳 | 25~29歳 | |

|---|---|---|

| 男性 | 279万円 | 429万円 |

| 女性 | 253万円 | 353万円 |

| 全体 | 267万円 | 394万円 |

参考:国税庁|令和5年分 民間給与実態統計調査

20代前半は、社会人として働き始めたばかりの時期です。お給料もまだ多くなく、奨学金の返済などで自由に使えるお金が少ないこともあります。この時期は、大きな金額を貯めることよりも、まずは貯金する習慣を身につけることが大切です。

一方で、20代後半になると、仕事にも慣れて収入が安定してくる人が増えてきます。このタイミングからは、将来のために貯金を増やしていきやすいでしょう。

なぜ平均値より中央値を見るべきなの?

金融広報中央委員会の調査によると、20代の平均貯金額は219万円ですが、中央値は103万円でした。平均値と中央値の違いを知っておくことで、「自分の貯金額が周りと比べて高いのか・低いのか」を考えるときに役立ちます。

- 平均値:全員の貯金額を合計して、人数で割った数値

- 中央値:全員を貯金額の順に並べたとき、ちょうど真ん中にくる人の数値

たとえば、10人のうち9人が貯金「20万円」、1人だけが「1,000万円」持っていたとしましょう。この場合、平均値は約118万円ですが、中央値は20万円です。平均値が118万円でも、大多数が20万円しか持っていないというケースもあるのです。

このように、平均値は一部のお金持ちの人によって押し上げられています。中央値のほうがリアルな貯金額に近いため、自分と周りの貯金額を比べるときは、中央値を参考にしてください。

年収や暮らし方でどう変わる?みんなの貯金額をのぞき見!

貯金額は、年収やライフスタイルによっても大きく変わります。以下は、年収ごとの20代の平均貯金額と中央値です。

20代の年収別の貯金額一覧表

| 年収区分 | 貯金額の平均値 | 貯金額の中央値 |

|---|---|---|

| 300万円未満 | 83万円 | 5万円 |

| 300万~500万円未満 | 199万円 | 60万円 |

| 500万円以上※ | 260万円 | 200万円 |

- 500万円以上は「500万~750万円未満」のデータを使用

参考:金融広報中央委員会|家計の金融行動に関する世論調査[単身世帯調査](令和5年)

このように、収入が上がるほど、貯金も増える傾向があります。また、一人暮らしか、パートナーと一緒に暮らしているのかによっても貯金額は変わります。

以下で、“一人暮らし”と“パートナーと一緒に暮らしている”場合の貯金額を比べました。

20代のライフスタイル別の貯金額

| ライフスタイル | 平均預貯金額 |

|---|---|

| 単身世帯(一人暮らし) | 219万円 |

| 2人以上世帯 | 403万円 |

参考:

金融広報中央委員会|家計の金融行動に関する世論調査[単身世帯調査](令和5年)

金融広報中央委員会|家計の金融行動に関する世論調査[二人以上世帯調査](令和5年)

共働きなどにより世帯収入が高くなる2人以上世帯では、貯金額は単身世帯の約2倍となっています。

また最初にも触れたように、20代のうち最も多いのは「100万円未満の貯金」層(40.9%)です。このように20代の中でも貯金額には大きな幅がありますが、周りと比べて不安になる必要はありません。大切なのは、自分のライフスタイルに合った方法で、無理なくコツコツと貯金を続けることです。

正直みんな貯金どのくらいある?20代女性のお財布事情

ここからは、特に20代女性の貯金事情について見ていきましょう。

というのも、20代女性はファッションや美容、友人とのお付き合いなどで出費が多くなりがちです。さらに、結婚や出産といった将来のライフイベントを考えている方も多い一方で、仕事ではキャリアを始めたばかりで、収入にまだ余裕がないというケースも少なくありません。

実際に、20代女性の平均年収は、20代前半で253万円、20代後半でも353万円とされており、「貯金に余裕がある」とは言えないでしょう。しかし、金融広報中央委員会の調査では、20代全体の56.1%の人が金融資産を保有していることがわかっています。

つまり、多くの人が限られた収入のなかでも、頑張ってやりくりしながら、将来に備えて貯金しているのです。

一人暮らし女性の貯金額、リアルな現実は?

一人暮らしは融通がききやすい反面、家賃や光熱費、食費などで多くのお金が出ていくため、思うように貯金できないと感じる方も多いでしょう。総務省統計局の調査によると、一人暮らしの人が1か月で使うお金は約17万円でした。

内訳は以下の通りです。

一人暮らしの毎月の生活費内訳(2023年調査)

| 費目 | 月平均額 | 構成比 |

|---|---|---|

| 食料 | 48,204円 | 28.4% |

| 住居 | 23,373円 | 13.7% |

| 光熱・水道 | 12,817円 | 7.5% |

| 家具・家事用品 | 5,938円 |

3.5% |

| 被服および履物 | 5,175円 | 3.0% |

| 保健医療 | 8,502円 | 5.0% |

| 交通・通信 | 20,564円 | 12.1% |

| 教養娯楽 | 20,375円 | 12.0% |

| その他の消費支出 | 24,592円 | 14.5% |

| 消費支出合計 | 169,547円 | 100.0% |

参考:総務省統計局|家計調査報告 〔 家計収支編 〕 2024年(令和6年)平均結果の概要

このように、ほとんどの収入が生活費だけで消えてしまい、貯金にまわす余裕がないと感じるのも無理はありません。実際、金融広報中央委員会の調査では、年収300万円未満で一人暮らしをしている20代の貯金額中央値は5万円でした。

しかし、先ほど紹介しましたが、20代の半数以上は何らかの形で貯金しています。毎月の使ったお金を見直したり、先取り貯金を取り入れたりすることで、無理なくお金を貯められるでしょう。

実家暮らしと一人暮らしで貯金はどのくらい変わる?

一人暮らしと実家暮らしでは、貯金にまわせる金額に大きな違いがあります。たとえば、一人暮らしの住居費の平均は 月23,373円です。実家暮らしでは家族が家賃を払っていることが多く、一人暮らしよりも貯金しやすいといえるでしょう。

そのため、貯金の目安となる割合も以下のように異なります。

- 実家暮らし:収入の 3~4割

- 一人暮らし:収入の 1~2割

実家暮らしは、家賃や光熱費がかからない分、手元に残るお金をそのまま貯金に回しやすいのが大きなメリットです。生活費があまりかからないこの時期は、目標額に向けてコツコツとお金を貯める絶好のタイミングともいえるでしょう。ただし、自由に使えるお金が多い分、油断するとつい無駄遣いが増えてしまうリスクもあるため注意が必要です。

一方、一人暮らしは出費が多く、貯金は簡単なことではないですが、自分で家計を管理する習慣が自然と身につくというメリットもあります。毎月発生する水道光熱費や通信費などを見直す、外食を減らす、家計簿アプリで使ったお金を見える化するなど、少しずつ工夫をしていくことで、無理なく貯金を続けることも十分可能です。

どちらの暮らし方にもメリットとデメリットがありますが、自分のライフスタイルに合った方法を選び、無理なく続けられる貯金スタイルを見つけることが大切です。

カップルや夫婦、二人での貯金ってどうしてる?

パートナーと一緒に暮らしている、世帯主が20代の「二人以上世帯」では、平均貯金額は403万円です。これは、1人暮らしである単身世帯(平均219万円)の約2倍にあたり、共働きで世帯収入が増えることが大きな理由だと考えられます。

パートナーと一緒に暮らしている場合、お金のことも二人で計画的に考える機会が増えていきます。結婚を意識しているなら、まずは必要な金額をお互いに共有することから始めると、準備がしやすくなります。

たとえば、結婚式の費用は平均で約343.9万円です。2年間で準備する場合、毎月の貯金額は約13.6万円になります。一人で貯めるのは大きな負担でも、二人で分担すれば月々6.8万円ずつと、ぐっと現実的になります。

参考:株式会社リクルート|ゼクシィ結婚トレンド調査2024

さらに、将来を考えると、出産費用(平均46.7万円)や住宅購入の頭金など、まとまった出費が必要になる場面もあるでしょう。早めに話し合い、ライフイベントを見越した長期的な貯金計画を立てておくことで、将来の大きな出費にも慌てずに対応できます。

参考:厚生労働省|出産費用の実態把握に関する調査研究(令和3年度)の結果等について

もし結婚・出産を考えるなら貯金はいくらあれば安心?

将来、結婚や出産、マイホームの購入など、理想の暮らしを思い描いたときに、気になってくるのが「お金の準備」ですよね。いざという時に困らないように、今のうちから必要な費用について知り、できることから少しずつ準備していくことが大切です。

まず、どのようなライフイベントにも対応しやすくなるよう、生活費の3〜6か月分を目安に予備資金を確保しておくことがおすすめです。急な出費や収入の減少があっても、ある程度の備えがあれば落ち着いて対応でき、自分にとって納得のいく選択がしやすくなります。

ここでは、20代のうちに想定されるライフイベントと、その準備に必要な費用の目安を一覧にまとめました。未来の自分をイメージしながら、どんな準備が必要か確認してください。

この先に考えられるライフイベントと必要費用一覧

| ライフイベント | 必要費用の目安 | 詳細・備考 |

|---|---|---|

| 一人暮らしを始めるなら | 30万~50万円 | 敷金・礼金、仲介手数料、引越し費用、家具・家電購入費など |

| もし結婚したいと思ったら | 343.9万円 | 挙式・披露宴・ウエディングパーティーの平均総額

|

| もし子どもがいたらいいなと思ったら | 出産:実質数万円~数十万円 教育費:1,000万~2,500万円(幼稚園~大学) |

出産費用平均46.7万円

|

| マイホームを購入したいなら | ||

| ├ 建売住宅 | 3,603万円 | 全国平均価格 |

| ├ マンション(新築) | 5,245万円 | 全国平均価格 |

| ├ 中古戸建て | 2,536万円 | 全国平均価格 |

| └ 中古マンション | 3,037万円 | 全国平均価格 |

| 車を購入したいなら | 200万円~300万円 | 平均は236.6万円 |

| 老後資金 | 2,500万円 | 65歳定年後の生活費不足分の目安 |

参考:

株式会社リクルート|ゼクシィ結婚トレンド調査2024

厚生労働省|出産費用の実態把握に関する調査研究(令和3年度)の結果等について

住宅金融支援機構|2023年度 フラット35利用者調査

ソニー損保|はじめてのマイカーに関する調査 2024

日本政策金融公庫|教育にかかる費用は?

一般社団法人全国銀行協会|Q. 老後資金は一体いくらあれば安心……?

多くの項目と金額に驚いたかもしれませんが、これらすべてを一度に準備する必要はありません。夢や目標のために、少しずつできることから始めていきましょう。

いざという時のために。最低限もっておきたい「お守り貯金」の金額は?

ライフイベントに備えるときに、最初にやるべきことは緊急時の支えになるお金「お守り貯金」を確保することです。目安は、生活費の3〜6か月分です。このお金があれば、以下のような場面でも落ち着いて対応できます。

- 急に仕事を失ったときの生活費

- ケガや病気で働けなくなったときの医療費

- 冷蔵庫や洗濯機など、大型家電の突然の故障と買い替え

たとえば、毎月の生活費が15万円の場合は、90万円(6か月分)を目標に貯金します。

実は、20代の貯金額の中央値の103万円は、まさにこのお守り貯金の目安に近い金額です。そう考えると、目標達成も決して難しくないと思えませんか?

一人暮らしや結婚をしたいなら!準備の仕方をチェック

お守り貯金がある程度準備できたら、次は将来のライフイベントに向けた具体的な貯金に取り組んでいきます。

たとえば、以下のような費用が考えられます。

- 一人暮らしを始める場合:初期費用として30万~50万円が必要

- 結婚を考えている場合:結婚式の費用として約327万円が目安

- 出産を予定している場合:出産費用は出産育児一時金の多くで賄えるが、そのほかにもベビー用品の準備などが必要

なかでも特に大きな出費となるのが、住宅購入です。たとえば、土地と建物がセットの建売住宅(全国平均3,719万円)や新築マンション(全国平均4,848万円)を買う際、ローンの負担を軽くするために、多くの人が「頭金」を準備します。

たとえば、3年後までに頭金200万円を貯める場合には、毎月約5.6万円の貯金が必要です。

200万円 ÷ 36か月(3年)= 毎月約5.6万円

このように目標を具体的に設定することで、日々の貯金にも前向きに取り組めるようになります。

給料のうち、どのくらい貯金するのがベスト?無理のない目標割合とは

では、実際に毎月どのくらい貯金すればよいのかというと、目安としてよく言われるのが「手取り収入の1〜2割」です。実際、20代の年間手取り収入に対する平均貯蓄率は14〜18%くらいで、多くの人がこれぐらい貯金をしています。

たとえば、平均年収をもとにした毎月の貯金目安は以下の通りです。

- 20代前半(年収267万円):月 2万〜5万円

- 20代後半(年収394万円):月 3万〜8万円

いきなり大きな金額を貯めるのが難しいと感じる場合は、まずは1,000円などの小さな金額から始めてみてください。生活に慣れてきたり、給料が上がったりしたら、少しずつ貯金額を増やしていくと、無理なく貯金を続けられますよ。

今すぐ始められる!20代におすすめの貯金術

「貯金って、なんだか難しそう」「節約ばかりの生活はしたくないな」と感じる方もいるかもしれません。しかし、今の時代は、無理なく、そして楽しみながらお金を貯める方法が多くあります。

ここでは、貯金が苦手な方でもすぐに実践できる、具体的で簡単な貯金術をご紹介します。スマホアプリなどのデジタルツールも活用しながら、あなたに合った令和の貯金スタイルを見つけてください。

ズボラさんでもOK!勝手に貯まる「先取り貯金」を始めよう

貯金の基本は、「余ったら貯金」ではなく、「先に貯金して残りでやりくりする」ことです。先取り貯金と呼ばれるもので、意思の力に頼らず、仕組みでお金が貯まるようにしておけば、ズボラさんでも無理なく続けられます。

先取り貯金の始め方

- 貯金用の口座を作る

普段使いの口座とは別に、お金を貯める専用の口座を用意します。 - 自動で振り替える設定をする

給料日に決まった金額が貯金口座へ自動で移るように設定します。会社の財形貯蓄制度や、銀行の定額自動入金サービスを活用することで、手動で移動させる必要がありません。 - 無理のない金額からスタートする

最初は月1,000円や5,000円など少額から始めて、慣れてきたら少しずつ増やしてください。

将来に向けて資産を増やしたい方には、投資信託による積立も選択肢のひとつです。あいち銀行の「あいぎん積立投信」なら、月1,000円から始められるので、投資初心者さんでも気軽に挑戦できます。

ゲーム感覚で続けられる!スマホアプリで楽しく貯金

今では、貯金もスマホアプリで手軽に管理できる時代です。面倒に感じる家計簿も、アプリを使えばレシートを撮るだけで記録できたり、銀行口座やクレジットカードと連携して、使ったお金を自動で見える化してくれたりします。「何にいくら使っているのか」がわかるだけでも、自然と無駄遣いを意識するようになるはずです。

貯金アプリのなかには、目標金額の設定や進み具合がわかるグラフの表示、「お弁当を作ったら○○円貯金」など、ルールに応じて自動で貯金してくれる機能を備えたものもあります。まるでゲームのように楽しみながら続けられるため、「気づいたら目標額が貯まっていた!」なんてことも。

なお、あいち銀行の「スマート通帳」では、アプリ内の取引明細にメモを残すことも可能です。あとから「この出費、なんだったっけ?」と迷うことがなくなり、日々の使ったお金の管理にも役立ちます。

“貯まるあの子”は何してる?毎日のちょっとした習慣をマネしよう

お金をしっかり貯めている人たちは、実は特別なことをしているわけではありません。日々のちょっとした工夫を積み重ねているのです。今日から取り入れられる、そんな習慣を紹介します。

- 固定費の見直し

スマホの料金プランを見直したり、使っていないサブスクリプションを解約したりすることで、月に数千円〜1万円以上の節約につながることもあります。 - ATM手数料を避ける

1回数百円でも、積み重なれば大きな出費になります。ATMを利用する際は無料の時間帯にまとめて引き出す、キャッシュレス決済を活用するなど、手数料を払わない工夫を取り入れてください。 - 家計簿をつける

ノートやExcel、アプリなどで「いつ、何に、いくら使ったか」を見える化することで、無駄遣いに気づきやすくなります。完璧を目指すよりも、「毎日ざっくり記録する」くらいのゆるさで続けるのが長続きのコツです。 - 食材や日用品はまとめ買い

スーパーに頻繁に行くと、つい余計なものまで買ってしまいがち。1週間分をまとめて計画的に購入することで、無駄遣いを防ぐことができます。特売日やポイント倍デーを活用すれば、さらにおトクになります。 - メインバンクにまとめる

給与振込や引落し、カード支払いなどを一つの銀行にまとめることで、お金の出入りが管理しやすくなります。銀行によっては取引内容に応じてポイントが貯まり、ATM手数料が無料になる特典を受けられることもあります。

NISAやiDeCoって?おトクに賢くお金を育てる方法

貯金に少し慣れてきたら、次はお金を育てることに挑戦してください。国が用意しているおトクな制度「NISA」と「iDeCo」は、資産運用の第一歩として心強い味方です。

NISA(ニーサ)は、投資で得た利益に、一定の範囲内で税金がかからない制度です。通常、投資の利益には約20%の税金がかかりますが、NISAなら課税が免除されます。少額から始められて、いつでも引き出せる手軽さから、投資初心者に人気があります。

iDeCo(イデコ)は、自分でお金を出して、そのお金を老後に向けて運用する個人型の年金制度です。毎月の掛金は全額、所得税や住民税の計算対象から外れるため、大きな節税効果を期待できます。ただし、原則として60歳になるまで引き出せないため、老後資金をじっくり準備したい人に向いています。

20代からこうした資産運用を始めると、「複利効果」を最大限に活かせます。複利とは、投資で得た利益がさらに新たな利益を生んで、雪だるま式にお金が増えていく仕組みのことです。時間をかければかけるほど効果は大きくなるので、早く始めるほどおトクなのです。

20代にうれしいサービスも!あいち銀行で貯金を始めませんか?

20代の貯金は、今後の人生を左右する大切な第一歩です。平均や中央値のデータを参考にしつつ、自分に合ったペースで、少しずつお金を貯めていくことが大切です。せっかく始めるなら、便利なサービスを活用して、ムリなく・楽しく続けられる環境を整えてみてはいかがでしょうか。

たとえば、あいち銀行では「あいぎん積立投信」を月1,000円から始められたり、スマート通帳で日々の取引にメモを残して管理できたりと、忙しい20代にうれしい機能が充実しています。将来の夢やライフイベントに向けて、今から少しずつ備えていきたい方は、ぜひあいち銀行のサービスもチェックしてみてください。

Share: