NISAとは?新NISAのメリット・デメリットや仕組みを初心者にわかりやすく解説

目次

最近SNSやテレビで「NISA」という言葉をよく聞くけれど、一体何なのかよくわからない……。そんな人も多いのではないでしょうか。

NISAは投資に関する制度のひとつです。でも「投資」と聞くと、なんだか難しそうで手が出せないと感じるかもしれません。

今回は、NISAとはどんな制度なのか、メリットやデメリットは何なのかを、投資の知識がない人にもわかるように解説します。

そもそもNISAって何?投資の基本をわかりやすく解説

NISAとは、一言で表すと「投資で増えたお金に税金がかからない制度」です。

NISAの大きな特徴。投資で増えたお金に税金がかからない制度

NISAは以下の特徴を持っています。

- 商品ではなく制度である

- 金融機関でNISA専用の口座を開設することではじめられる

- NISA専用口座で買った株や投資信託には税金がかからない

まず、NISAとは投資商品の名前ではなく制度です。

金融機関でNISA専用の口座を作ると始められます。そして、専用の口座で株や投資信託などを購入し、必要なときに引き出すことができます。

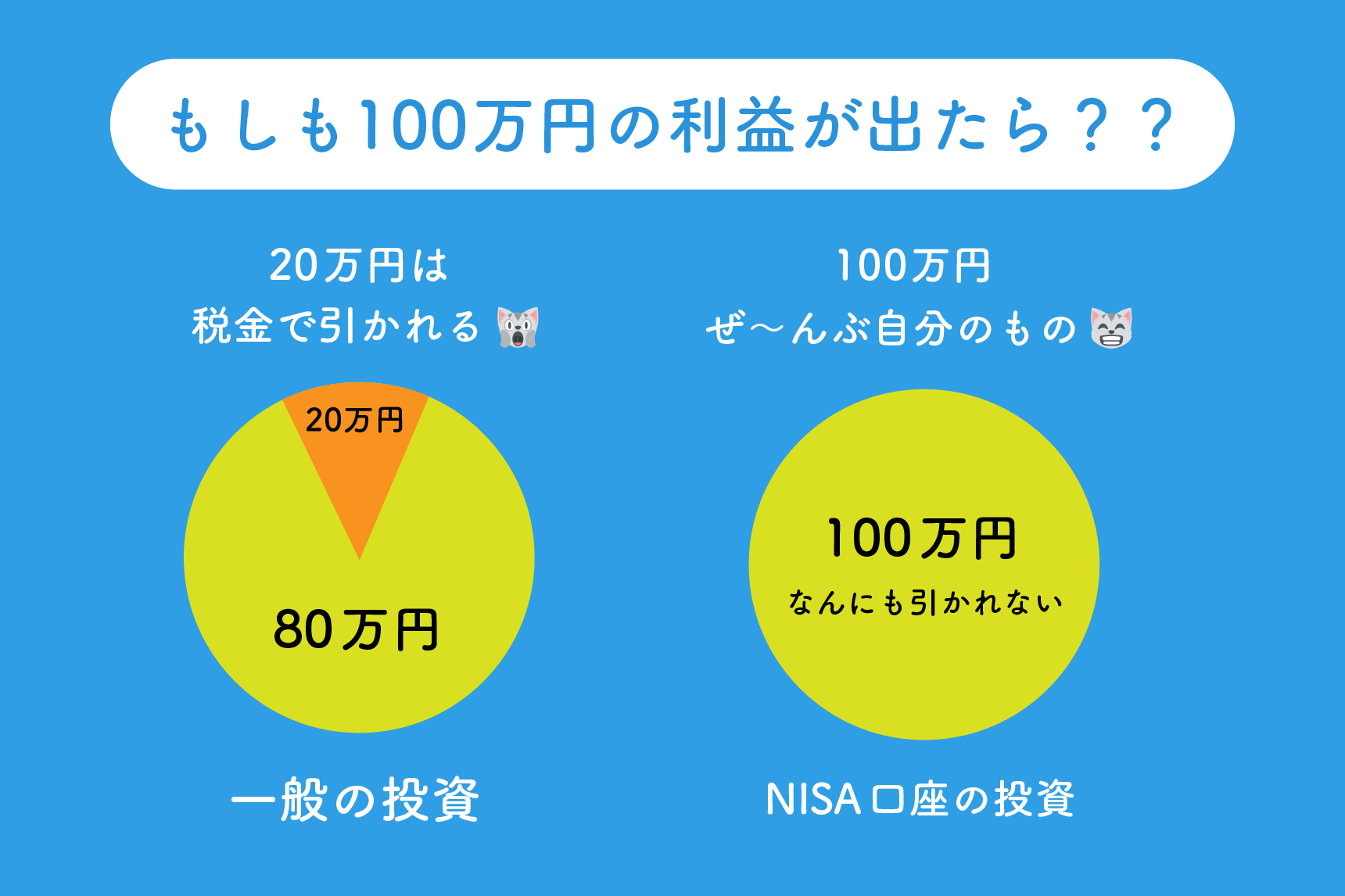

本来、投資で増えたお金を口座から引き出すときには、増えたお金に対して20.315%の税金が引かれます。しかし、NISAでは増えたお金に対して税金がかかりません。そのため、増えたお金も全額受け取れるのです。

国が作った制度ってホント?NISAの仕組みと知っておきたいこと

NISAの制度は、少ないお金で投資を始めようと思っている人に向けて、金融庁が2014年1月に始めました。

NISAは、一人1口座まで、日本国内に住む18歳以上の人なら誰でも開設できます。NISAの口座を開設できるのは、証券会社や銀行、郵便局など身近な金融機関です。最近ではネット銀行やネット証券でも口座を開設できます。

ただし、投資である以上、元本(預けたお金)が必ず保証されるわけではなく、預けたお金が減ってしまうケースもあります。また、これからNISA制度の内容が変わったり、終わったりする可能性もあります。

もっと使いやすくなった!新NISAの仕組みをサクッと解説

NISA制度は2014年に始まり、2024年1月に「新NISA」として大きく変わりました。

2023年12月までのNISAは投資できる額や期間などに制限がありました。でも新NISAでは無期限で投資ができるようになったほか、1年間に投資できる額も増えるなど、使い勝手が良くなった点が大きな特徴です。

新NISAには、1年間に投資できるお金の上限が設定されており、それを「投資枠」といいます。投資枠には「つみたて投資枠」と「成長投資枠」の2つが用意されています。

それぞれの違いを見ていきましょう。

どっちを使えばいい?「つみたて投資枠」と「成長投資枠」の違い

つみたて投資枠は、コツコツと長期的な資産形成をしたい人向けの投資枠です。一方、成長投資枠は、積立だけでなく一括投資もでき、自分で商品を選んで投資したい人向けの投資枠となっています。

具体的な違いを以下の表にまとめました。

つみたて投資枠と成長投資枠の比較

| 項目 | つみたて投資枠 | 成長投資枠 |

|---|---|---|

| 年間投資上限 | 120万円 | 240万円 |

| 非課税で保有できる期間 | 無期限 | 無期限 |

| 買える商品 | 金融庁が決めた基準を満たした、長期・積立・分散投資ができる投資信託 | 投資信託のほかに、個別企業の株や不動産に投資する商品(REIT)など

|

| 投資方法 | 積立投資(定期的な購入) | 積立投資、一括投資 どちらも可能 |

| こんな人におすすめ |

|

|

つみたて投資枠は、金融庁が決めた基準を満たす投資信託(投資の専門家にお金の運用をまかせるしくみの投資商品)のみを買うことができます。

投資信託は、長い期間をかけてコツコツお金を積み立てて、さまざまなところに投資先を分けるので、比較的リスクが低いといわれています。

そのため、時間をかけてじっくりお金を運用したい人に向いています。投資が初めての人やどの商品を買えばいいのか悩む人にもおすすめです。

一方、成長投資枠は積立だけでなく、株や不動産などに投資できる商品も買えます。積み立てではなく、一括で買える商品も選べるので、もっと自由に商品を選びたい人や投資の経験がある人に向いています。

また、つみたて投資枠と成長投資枠は両方使ってもいいので、1年間に最大360万円までの商品を買うことができます。

年間いくらまで投資できる?知っておきたいお金の上限の話

新NISAで1年間に買える金額の上限は決まっています。

具体的には、つみたて投資枠が120万円。成長投資枠は240万円です。この2つの枠は合わせて利用できるので、1年で最大360万円までの投資商品を買えます。

ただし、1年間に360万円まで買えなかったとしても、買えなかった金額分を次の年に繰り越すことはできません。

また、毎年上限まで貯めていっても、つみたて投資枠と成長投資枠合わせて1,800万円までしか貯められません。そして、1,800万円のうち、成長投資枠は1,200万円までと決まっています。

ちなみにNISA口座で買った投資商品の額は、買ったときの金額で管理されます。なので、買ったあとに投資商品の価値が上がり、利益が増えたとしても、増えた分に税金はかかりません。また、利益分は上限額にも影響せず、投資することができます。

例えば、100万円で買った投資信託が10年後に150万円に値上がりしたとしても、上限額を計算するときには100万円のままで計算されるというわけです。

ライフプランに合わせて見直せる。売却した投資枠が復活する仕組み

新NISAでは、投資で増えたお金をいつでも売ることができます。そうすると、売った分の非課税枠が、次の年以降に再利用できるのです。

例えば、100万円で買った投資信託が150万円に値上がりしたので、150万円で売ったとしましょう。その場合、100万円分買う余裕が次の年にできるというわけです。その余裕分はつみたて投資枠そして成長投資枠どちらで使っても構いません。

結婚資金が必要になったときや子どもの教育費が必要になったときなど、ライフイベントに合わせて売り、また余裕ができたら投資商品を買うといった使い方ができるのです。

税金がかからない投資商品を上手に使うことで、ライフイベントに合わせた運用ができる点が新NISAの特徴です。

ただし、売った年の購入可能な上限額は復活しないので注意してくださいね。

いいことばかりじゃない?新NISAのメリット・デメリットを正直に解説

ここまで、新NISAの説明をしてきましたが、説明を読んで「これならすぐにでも挑戦してみたい」と思った人も多いかもしれません。

ただ、新NISAには良い点もあれば悪い点もあります。新NISAのメリット・デメリットは以下のとおりです。

新NISAのメリット・デメリット

| メリット | デメリット |

|---|---|

|

|

詳しくは以降で解説していますので、参考にしてください。

新NISAのメリット

新NISAのメリットは、以下3つです。

- 少ない資金でも始められること

金融機関によっては、毎月100円といった少額から始められるところもあります。「投資はまとまったお金が必要」というイメージがあるかもしれませんが、カフェ代くらいの金額から始められるのです。そして慣れてきたら徐々に金額を増やすことを考えてみてもよいでしょう。 - 面倒な確定申告は不要なこと

通常の投資では、利益が出たら確定申告をして税金を納める必要があります。でもNISAなら、そもそも税金がかからないので、面倒な手続きは一切不要です。 - 売りたいときにいつでも売れること

いつでも売れるため、まとまった費用が必要なときにも便利です。旅行に行くときの費用としても使えますし、将来独立したいと考えている人なら、開業資金としても利用できます。ほかにも結婚するときの資金や子どもが産まれてからの子育て費用としても使えます。

新NISAのデメリット

新NISAのデメリットは、以下の3つです。

- 一人1口座しかつくれない

新NISA口座は一人1口座しかつくれません。そのため、口座を開設する金融機関が自分に合っているか検討するのがおすすめです。ただし、年1回は手続きをすることで金融機関を変更することもできます。 - 預けたお金が減るリスクがある

投資を行う以上、どうしても元本割れするリスク(買った金額よりも値段が下がってしまうこと)は避けられません。利益が出ることもあれば、損をする可能性もあることを知っておくことが大切です。 - 損をしても確定申告ができない

NISAで損をした場合、「損益通算(そんえきつうさん)」ができません。損益通算とは、投資をして得た利益と損をした分を合わせて税金を下げることができるしくみです。もしもNISAでない投資商品なら、- Aの商品→2万円マイナス(-)

- Bの商品→10万円のプラス(+)

この状態でA・Bの商品を売ると、増えたお金はマイナス2万円分を加味して全部で8万円になります。そのため、税金がかかるのは、8万円分だけです。これが損益通算の考え方です。

でもNISAの場合、そもそも税金がかからないので、損益通算ができません。もし、NISAで大きな損が出た場合も、確定申告をして税金を下げてもらうことができないという点は知っておきたいですね。

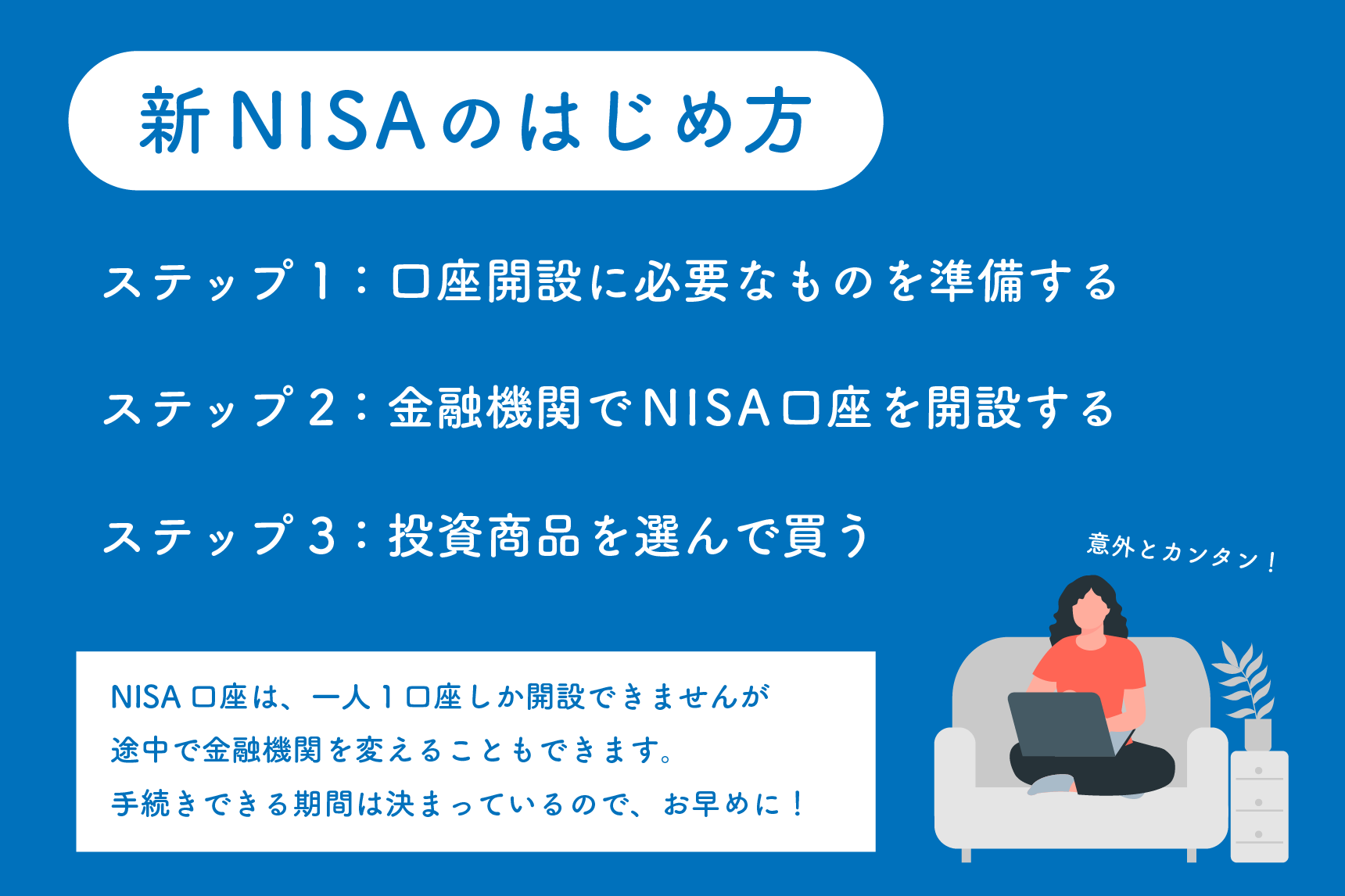

意外とカンタン!新NISAの始め方をわかりやすくステップ解説

NISAは簡単に始めることができます。NISAを始めるまでの流れを表にしましたので参考にしてください。

| 流れ | 詳細内容 |

|---|---|

| ステップ1:口座開設の準備 |

【必要なもの】 ご本人確認書類(運転免許証、マイナンバーカードなど)、ご印鑑、マイナンバー確認書類

【開設できる場所】 証券会社、銀行、郵便局、その他の金融機関 |

| ステップ2:NISA口座開設 |

【口座開設の流れ】

|

| ステップ3:投資商品を選んで購入 |

【商品選びの3つの基準】

|

まず、NISA口座を開設するための準備をします。NISA口座の開設にはマイナンバー確認書類が必要です。必要になる書類はNISA口座によって異なる場合があるので、事前に確認すると良いでしょう。

手続きでは預金口座・証券口座(運用口座)・NISA口座開設の申し込みを行います。

NISA口座は一人1口座しか開設できませんが、途中で金融機関を変えることはできます。

NISA口座で運用できる商品は、金融機関によって異なります。もしも他の金融機関に変えたくなったら、手続きができる期間が決まっていますので、早めに変更手続きを行うのがおすすめです。

何を買えばいいの?投資初心者さん向けの商品選びのポイント

NISA口座を開設したものの、どの投資商品を買うべきか悩む人は少なくありません。

どの投資商品を買えばいいか悩んだ場合は、まずつみたて投資枠で投資信託を買うことを検討してみてはいかがでしょうか。

なぜなら、つみたて投資枠で用意されている投資信託は、金融庁が決めた基準を満たした、長期・積立・分散投資ができるリスクの少ない投資商品だからです。

具体的にどんな投資信託があるかは、金融機関の窓口やホームページで確認できます。

投資がこわい人へ。リスクを減らす「長期・積立・分散」のコツ

中には投資をスタートしてみたくても、お金が減るのが怖くて一歩踏み出せないという人もいるでしょう。

その場合は、投資における3大原則を意識しましょう。

投資における3大原則とは

- 長期(できれば10年以上を視野に入れることが大事)

- 積立(積み立てながら買うことで安く買える)

- 分散(投資商品の特徴を理解し、違う特徴をもつ投資商品を複数買う)

です。

長期

長期での投資が必要な理由は、運用する期間が長ければ長いほど、一時的な値下がりがあってもその後徐々に回復する可能性が高くなるからです。

一般的に10年以上の期間を考えておくと、損をしたとしても、その後プラスになる可能性が高くなるといわれています。

老後のために20代から投資を始めるなら、年金受取開始まで40年以上の運用期間を確保できます。長い時間をかけてじっくりとお金を育てることができるのは、若いうちから始める大きなメリットです。

積立

また、投資商品は一度に買う「一括投資」と、毎月同じ額で買う「積立投資」があります。投資が初めてなら、できれば積立投資から始めてみてはいかがでしょうか。

なぜなら、投資商品は毎日価格が変わるため、1度に買うよりも、買うタイミングを分ける方が最終的な購入金額を少なくできるからです。この考え方をドル・コスト平均法といいます。

分散

特徴の違う投資商品を複数持つことで、損をする金額を少なくできます。

例えば株式は値動きが激しい商品ですが、債券は値動きの幅が少ない商品です。また、日本よりも海外の投資商品のほうが値動きの幅は大きい特徴があります。

このように値動きの違う商品を組み合わせて買うことで、1つの商品で損をしたとしても、別の商品で利益が出ていれば、トータルで見たときに損した金額をカバーできる可能性があります。

あいち銀行でNISAを始めるには?

あいち銀行でもNISAを取り扱っており、口座開設の申し込みも行えます。

このときには、

- 非課税口座開設届出書

- 個人番号届出書

- 本人確認書類

などの提出が必要です。

店頭で申し込まれた場合は、原則として即日から投資商品を買うことができます。

インターネットからの申し込みも可能ですが、その場合は申し込み手続き完了後(約3週間)から買うことができるようになるので、早く始めたい人は店頭でのお申し込みをおすすめします。

あいち銀行では投資信託に対する相談を電話や窓口で受け付けています。窓口でじっくりと相談したい場合は、お近くの店舗を利用し、ぜひ納得できるまで話を聞いてみてください。

Share: